正所謂:一文錢難倒英雄漢,很多人急需用錢的時候,又不好意思找親朋好友開口,此時,便會向銀行申請小額信貸。不過,有些人可以申請到較高的額度,利率又較低,是有何訣竅嗎?

正所謂:一文錢難倒英雄漢,很多人急需用錢的時候,又不好意思找親朋好友開口,此時,便會向銀行申請小額信貸。不過,有些人可以申請到較高的額度,利率又較低,是有何訣竅嗎?

信用貸款是屬於無擔保抵押貸款,多是針對微型企業或者個人,不過,申請的時候,未必人人都能夠核貸成功,有些原因是借款人條件不夠。那麼,申請信貸最重視哪些基本條件呢?穩定工作與信用狀況兩大條件最重要,銀行會據此綜合評估,提供適用的利率及額度。

具有穩定工作的人,申貸成功機率較高,例如公家機關、500大企業、專業人士(如醫師、律師)等等,要比中小企業員工容易申請。主要是銀行很重視還款能力,工作穩定者,越有能力支付每個月的貸款,也就越容易核貸通過;反觀,職務不穩定,亦或收入不穩定、流動性高的人,銀行要求自然較為嚴格。一般而言,年資久、收入高的人,貸款額度較高,也較能享受到優惠利率。

此外,申請信貸時,銀行會透過聯徵中心檢視個人信用狀況,評估其還款能力。與銀行有往來關係,信用正常者,核貸成功的機率會較高。值得注意的是,沒有負債、沒有貸款的人,看起來似乎信用良好,但未必可以申貸成功。因為信用紀錄空白者,銀行無從判斷還款能力與信用狀況,恐將因而被拒貸。

由於數位金融崛起,讓信貸申請更為簡便,只要備妥身分證正反面影本、工作證明(識別證或在職證明或其他可證明文件)、所得證明(薪轉存摺、扣繳憑單、薪資證明或其他可證明文件),透過網路平台即可線上申請,徵審人員將根據申貸者檢附的財力證明審核,文件越完整,越有利於審核,撥款速度也很快。

以玉山銀行e指信貸為例,透過手機就可以線上申請,最快3分鐘完成資料填寫,最快1天可得知審核結果,相當方便;若想要了解申貸進度,或者有補件、調閱相關文件之需求者,可到玉山銀行網站輸入相關資料,並取得驗證碼完成驗證,即可查閱相關資訊。而且只要簡單3個步驟,線上就能簽約對保,不用舟車勞頓到分行排隊抽號碼牌,就能輕鬆取得資金,線上對保完成後,最快2小時撥款。

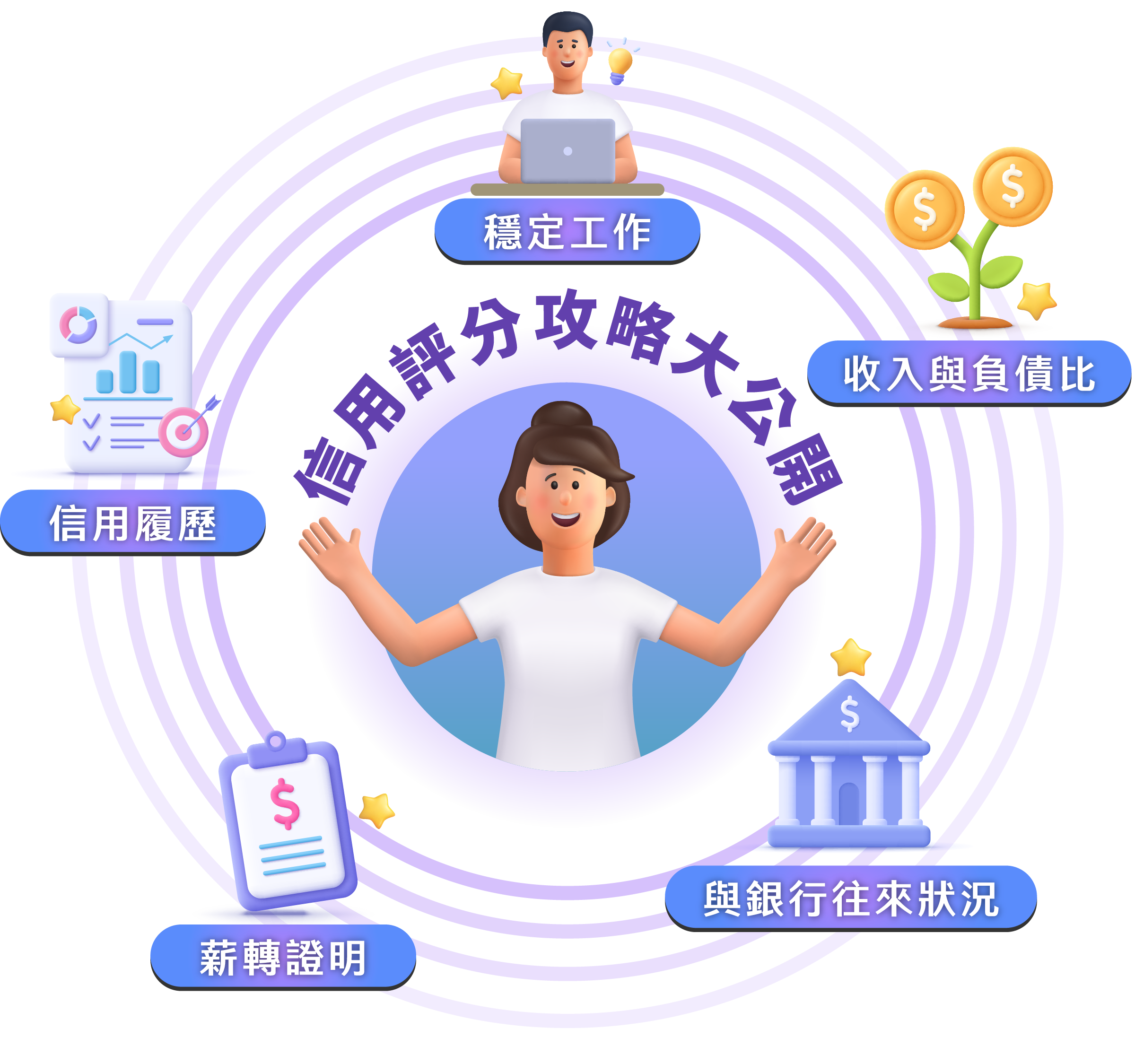

信用評分如同個人信用履歷,是銀行根據申貸者在聯徵中心的信用資料、個人基本資料、財力證明等資料,進行量化後演算而出的分數,反應了申貸者能否準時還款的信用風險程度,因此,信用評分會隨著時間點不同,而有所變動。如何提升信用評分,增加信貸核貸成功機率呢?玉山銀行建議,可以掌握五大攻略。

一是擁有穩定的工作:工作穩定性是信貸很重要的評斷關鍵,一般來說,上班族在同一公司做滿6個月以上,甚至1年以上,會被認為有較好的還款能力,核貸機率較高。若能提供充足的財力證明,例如薪轉單、所得稅扣繳憑單,也會有加分效果喔!

二是創造良好信用履歷:信用狀況也是核貸成功與否的關鍵,因此,千萬別留下不良紀錄。例如信用卡最好使用一年以上,且每期全額繳清,不要只繳最低應繳金額,同時要減少預借現金的使用率,並避免超額刷卡,才能保持良好的信用。不管是刷卡,或是有房貸、信貸等貸款,都要按時繳款,證實擁有良好的還款能力,若不小心延遲時間繳款,也會影響到信用評分。

三是注意個人收入及債務比例:負債比(每月要繳交的貸款金額/每月薪水收入)建議不要高於70%,也不要短期內快速增加負債,如信貸、信用卡循環等,容易增加信用風險,降低評分。因為每申請一次貸款或信用卡,個人申請調閱聯徵的次數皆會被記錄,短期內次數越多,擴張信用風險就會增加,故要避免短時間內,申請多張銀行信用卡或多筆貸款。此外,也盡量不用現金卡,如果只使用現金卡,信用擴張風險較高,不妨改以信用卡作為支付工具會較好。

四是建議與銀行信用往來關係:社會新鮮人、家庭主婦、小型商家老闆、計程車司機等族群,由於很多沒有使用過信用卡或是消費性信用貸款,而被銀行視為信用小白而拒貸。因此,為了增加核貸機率,不妨可以透過申辦數位帳戶、信用卡,與銀行建立往來關係,開始累積良好的信用紀錄。若怕信用卡申請也會因為信用紀錄空白而被婉拒,可以先洽詢薪轉銀行申辦,過件的成功機率較高。

五是薪轉存摺明細也有加減分效果:有些人會在存摺上記錄每筆金額的用途,對提升信用評分也有一些幫助。同時,要避免月光族、百元提款等減分行為,薪資入帳前幾天時,存款餘額不滿千元,又或者是存款餘額不滿千元時,仍持續提領百元鈔票,都可能會讓信用評分受到影響。

報稅季將登場 輕鬆繳稅看過來!